“The world is flat - Thế giới phẳng” (Tác giả:Thomas L Friedman), Trong xu thế toàn cầu hóa, việc mở của hội nhập về thương mại và đầu tư giữ các quốc gia là rất lớn, một khi dòng vốn và hàng hóa dịchchuyển giữa các quốc gia thì nhiều rủi ro cũng gia tăng. Do vậy, các quốc gia cần “tích trữ” ngoại hối để đáp ứng cho nhu cầu của mình cũng như bảo vệ nền kinh tế trước các biến động lớn. Bài viết này sẽ giới thiệu cho người đọc về dữ trữ ngoại hối và lí do mà các quốc gia phải tăng cường gia tăng việc dự trữ ngoại hối như hiện nay.

Ảnh minh hoạ về ngoại tệ

Ngoại hối là gì?

Ngoại hối là một thuật ngữ dùng để chỉ các phương tiện sử dụng trong giao dịch quốc tế bao gồm: Đồng tiền của quốc gia khác hoặc đồng tiền chung châu Âu và đồng tiền chung khác, phương tiện thanh toán bằng ngoại tệ, Các loại giấy tờ có giá bằng ngoại tệ, Vàng thuộc dự trữ ngoại hối nhà nước (Theo pháp lệnh ngoại hối của Việt Nam).

Dự trữ ngoại hối là gì?

Dự trữ ngoại hối nhà nước, hay còn gọi là dự trữ ngoại hối hoặc dự trữ ngoại tệ là lượng ngoại tệ mà ngân hàng ngoại tệ mà HNTW hoặc cơ quan hữu trách về tiền tệ của một quốc gia hay lãnh thổ nắm giữ. Đây là một loại tài sản của Nhà nước được cất giữ dưới dạng chủ yếu là ngoại tệ nhằm mục đích sử dụng trong thanh đoán quốc tế hoặc hỗ trợ giá trị đồng tiền quốc gia.

Dự trữ ngoại hối nhà nước là tài sản bằng ngoại hối được thể hiện trong bảng cân đối tiền tệ của NHTW gồm có:

- Dự trữ ngoại hối nhà nước chính thức là phần tài sản bằng ngoại hối thuộc sở hữu Nhà nước được chính phủ giao cho NHTW quản lý trực tiếp.

- Tiền tệ gửi ngoại tệ và vàng của các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài hay còn được gọi là tổ chức tín dụng. Và Kho bạc nhà Nước gửi tại NHTW.

- Các nguồn ngoại hối khác.

Tiêu chí đánh giá dự trữ ngoại hối của một quốc gia

Để đánh giá về dự trữ ngoại hối ở một quốc gia thông thường chúng ta có thể dựa vào những tiêu chí sau đây:

Tiêu chí 1: Tỷ lệ giữa dự trữ ngoại hối và giá trị một tuần nhập khẩu trong năm tiếp theo ở nước đó. Hiểu theo cách khác, quy mô dự trữ ngoại hối sẽ được tính bằng số tuần nhập khẩu. Tiêu chí này thể hiện được mức độ hỗ trợ thanh toán quốc tế của dự trữ ngoại hối. Theo dự đánh giá của tổ chức IMF, đất nước, vùng lãnh thổ nào có dự trữ ngoại hối có quy mô từ 12 đến 14 tuần nhập khẩu thì sẽ được coi là quốc gia đủ điều kiện dự trữ ngoại hối.

Tiêu chí 2: Tỷ lệ giữa dự trữ ngoại hối và nợ ngắn hạn nước ngoài ở trong nước. Tiêu chí này cho thấy khả năng đối phó của quốc gia đó khi có hiện tượng tấn công ngoại tệ hoặc rút tiền ra nước ngoài.

Tiêu chí 3: Tỷ lệ giữa mức cung tiền rộng và dự trữ ngoại hối, chúng giúp đất nước đó có khả năng can thiệp tỷ giá hối đoái của NHTW với tỷ lệ từ 10% đến 20% được coi là mức tiêu chuẩn cho dự trữ ngoại hối.

Tại sao các quốc gia cần phải có dự trữ ngoại hối?

Có nhiều lí do để NHTW của một quốc gia dự trữ ngoại hối. Cụ thể, khi một quốc gia có lượng dự trữ ngoại hối đủ lớn thì NHTW sẽ nước có thêm công cụ trong việc điều hành chính sách tiền tệ nhằm giữ ổn định được tỉ giá giữa đồng nội tệ với các ngoại tệ khác từ đó tạo ra được nhiều lợi thế cạnh tranh trong hoạt động thanh toán quốc tế. Ngoài ra giúp gia tăng niềm tin của nhà đầu tư nước ngoài cũng như người đân.

1. Giữ giá đồng nội tệ ở mức tỷ giá cố định, tạo sự thuận lợi trong việc điều hành linh hoạt và ổn định tỷ giá, nâng cao giá trị đồng tiền. Ví dụ như Trung Quốc đang neo giá trị của đồng nhân dân tệ với đô la Mỹ. Bằng cách tích trữ USD, Trung Quốc làm tăng giá đồng đô so với nhân dân tệ, khiến hàng hóa xuất khẩu của Trung Quốc rẻ hơn so với hàng hóa của Mỹ sản xuất, với mục tiêu đẩy mạnh doanh thu xuất khẩu

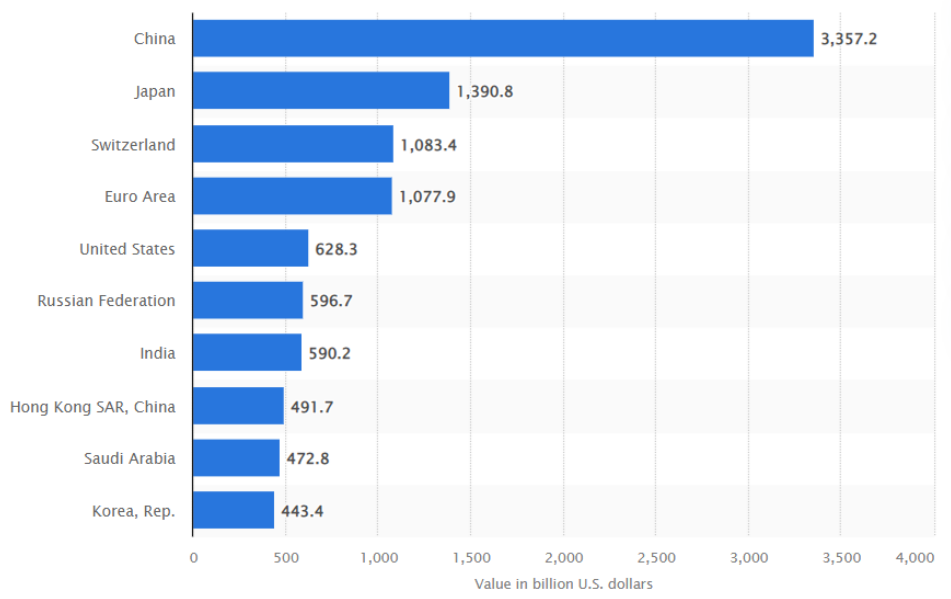

Hình 1: Những quốc gia dữ trữ ngoại hối lớn nhất 2021

Nguồn: Trích từ báo cáo IMF

2. Giữ đồng tiền trong nước thấp hơn so với các ngoại tệ khác. Ví dụ như Nhật Bản với hệ thống tỉ giá hối đoái thả nổi, họ sẽ mua Trái phiếu kho bạc Mỹ để giữ đồng yên thấp hơn đồng USD. Các mặt hàng xuất khẩu khi đó sẽ rẻ hơn nhiều.

3. Duy trì thanh khoản trong khủng hoảng kinh tế. Ví dụ NHTW có thể đổi ngoại tệ dự trữ lấy nội tệ của mình để đảm bảo các doanh nghiệp có thể xuất khẩu với mức giá cạnh tranh hoặc ngược lại. Theo thống kê từ VinaCapital từ đầu năm 2022 thì Ngân hàng nhà nước Việt Nam đã bán khoản 21 tỷ USD trước diễn biến tăng lãi suất từ Mỹ, để bình ổn thị trường và tạo nguồn cung ngoại tệ cho thị trường, đáp ứng đầy đủ và kịp thời nhu cầu ngoại tệ để nhập khẩu các mặt hàng thiết yếu phục vụ sản xuất kinh doanh trong nước và xuất khẩu, nhằm hỗ trợ phục hồi kinh tế.

4. Đáp ứng các nghĩa vụ tài chính quốc tế như thanh toán nợ, nhập khẩu và hấp thụ nguồn vốn luân chuyển đột ngột. Cùng với đó là tài trợ các dự án trong nước nâng cấp cơ sở hạ tầng hoặc cấp vốn cho các dự án phát triển công nghiệp

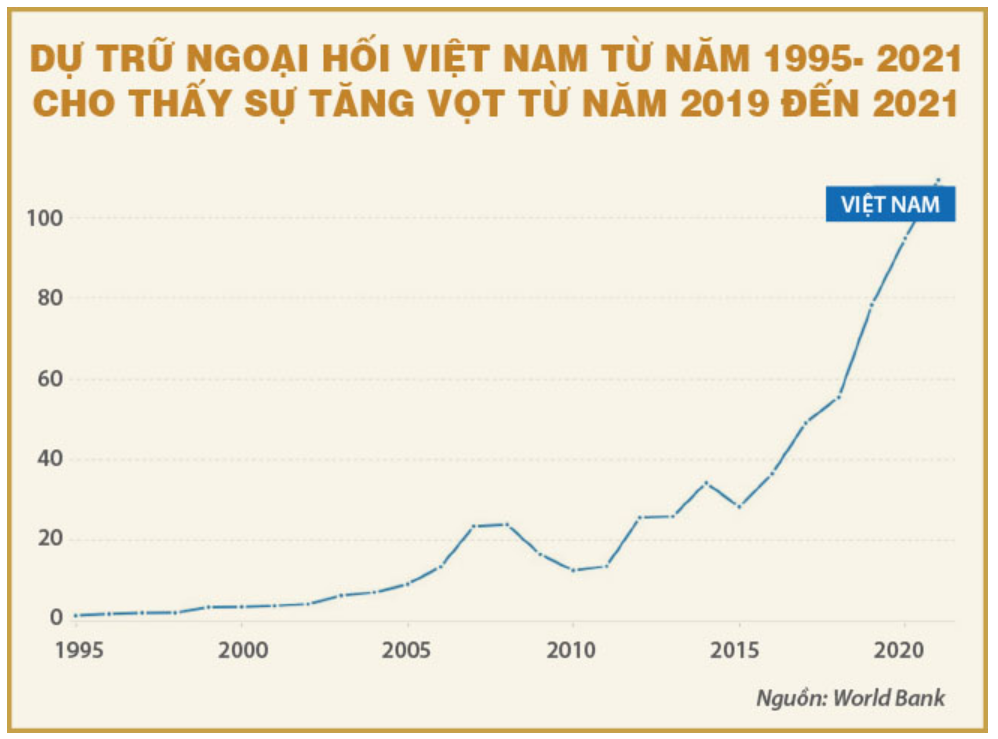

5. Tạo niềm tin cho các nhà đầu tư nước ngoài. Rõ ràng việc duy trì ổn định nguồn ngoại hối sẽ giúp các nhà đầu tư nước ngoài tự tin tham gia, góp vốn đầu tư vào thị trường trong nước. Bởi, họ ít phải lo ngại về rủi ro tỷ giá, từ đó càng giúp thu hút được nguồn vốn ngoại tệ, đồng thời cũng giúp NHTW có thêm cơ hội gia tăng dự trữ ngoại hối nhiều hơn. Đồng thời, khi lượng dự trữ ngoại hối tăng mạnh, chúng sẽ lại quay ngược giúp nhà điều hành có thêm công cụ, nguồn lực để ổn định tỷ giá khi cần thiết. Bên cạnh đó Dự trữ ngoại hối tăng lên mạnh cũng có thể giúp nâng cao xếp hạng tín nhiệm của Việt Nam trong tương lai, nhất là khi khả năng trả nợ đã tăng lên đáng kể.

Hình 2: Dự trữ ngoại hối Việt Nam giai đoạn 1995 - 2021

6. Đa dạng hóa danh mục đầu tư bằng việc nắm giữ các loại tiền tệ và tài sản khác nhau, không bỏ trứng vào cùng một giỏ, ngân hàng trung ương có thể giảm thiểu rủi ro.

Tham khảo:

- Phân tích các chỉ số về khả năng thanh khoản

- Tại sao báo cáo tài chính của ngân hàng (công ty bảo hiểm, chứng khoán) lại khác với các doanh nghiệp còn lại?

- Thị trường vốn là gì? Đánh giá tiềm năng thị trường vốn

Powered by Froala Editor